INDEX

おすすめ記事

-

税理士の人数は今何人?登録者の過去推移と今後の見通しを解説

-

【相続税対策】「駆け込み不動産購入」の節税封じへ。政府が検討する新ルールと相続業務への影響

-

食料品の消費税0%で何が変わる?非課税・免税の違いと、事業者が直面するリスク

-

税理士は30歳からでも目指せます!夢を諦めないための最短ルート

-

高卒から経理職へ!未経験からのキャリアアップガイド

公開日:2024/12/26

最終更新日:2025/12/22

INDEX

「年収103万円の壁はどうなるの?」「iDecoは変わってしまうの?」

と、疑問に思っている人は多いでしょう。

この記事では、令和7年度の税制大綱結果について解説させていただきます。

なお、この記事の内容は「令和7年度税制改正大綱」に基づき作成しておりますので、今後の情報にご留意ください。

働きがいのある会計事務所特選

ミツプロ会員は会計事務所勤務に役立つ限定コンテンツをいつでも閲覧できます。

⇒無料で会員登録して雑誌を見る

2025年度(令和7年度)税制改正大綱の結果

改正事項

賃金が物価の上昇に追いつかず国民の負担が増している現状を改善し、物価上昇を超える持続的な賃上げが実現する経済を目指すため 、次のような対策を行うことが述べられました。

1.所得税・個人住民税の定額減税や賃上げ促進税制の強化により、国民の負担を軽減し、賃金上昇を支援

2.供給力の強化を図るため、資本の蓄積や生産性向上を促進し、次のような税制を新設

◦戦略分野の国内生産を後押しする税制

◦技術革新を支援する「イノベーションボックス税制」

3.スタートアップ企業の支援を強化し、成長の基盤を大幅に拡充

4.国際的な課税ルールの見直しとして、プラットフォーム企業への新たな課税制度を導入

5.地域経済や中小企業の活性化を目的に、次のような措置を講じる

◦事業承継税制の特例措置に関する計画提出期限の延長

◦外形標準課税の適用対象となる法人の見直し

改正が見送られたもの

なお、以下の税制については改正が見送られました。

所得税

・防衛増税(所得税)

・高校生の扶養控除の見直し、ひとり親控除の拡充

・金融所得課税の一体化(デリバティブ取引・預貯金)

・暗号資産取引への課税

資産税

・上場株式等の相続税評価方法等の見直し

・死亡保険金の相続税非課税限度額の引き上げ

法人税

・産業用地整備促進税制の創設

・特定公益増進法人等への法人寄附に係る特別損金算入限度額の拡充

所得税

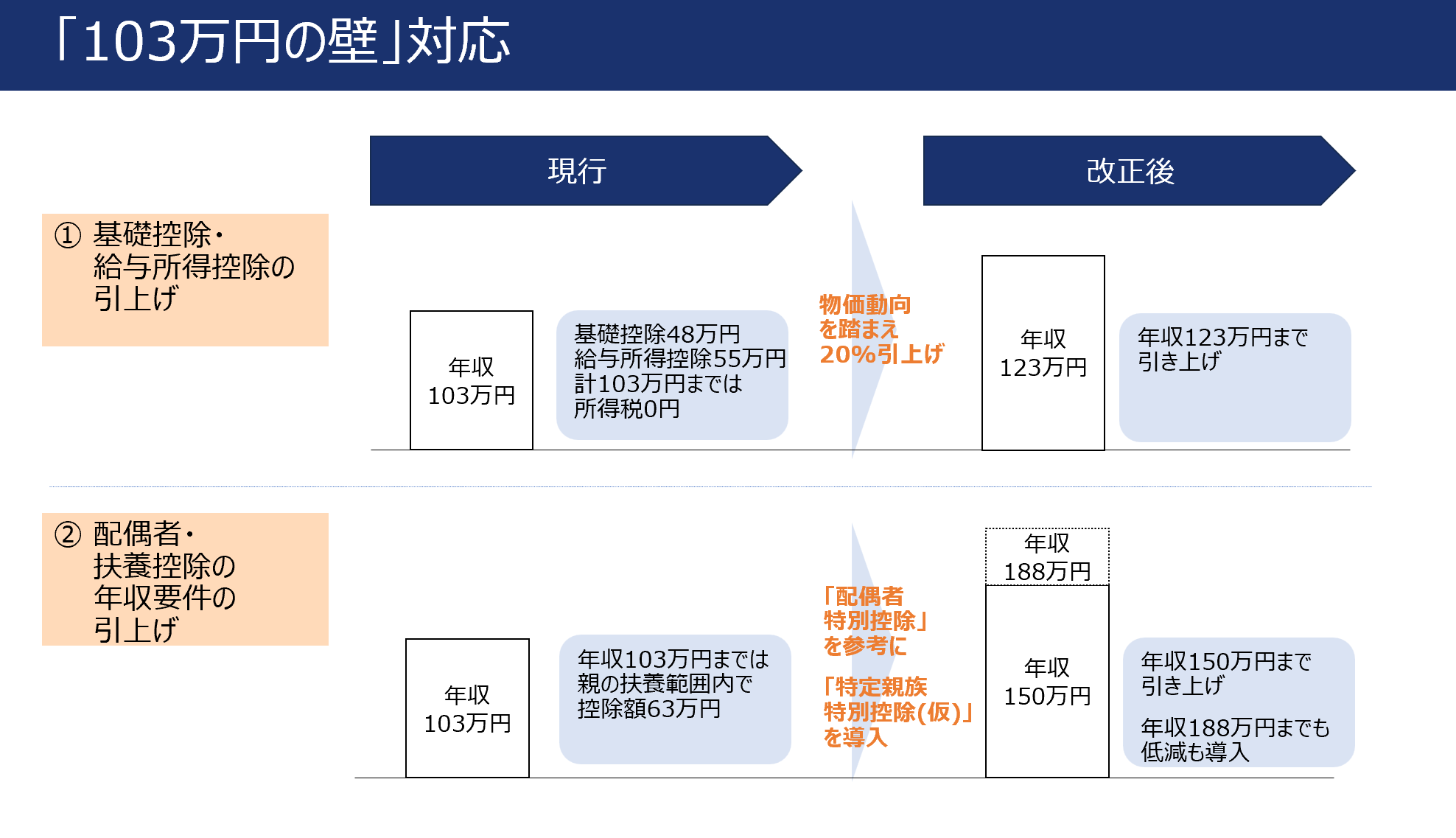

「103万円の壁」への対策

全体像

令和6年12月11日、自民党・公明党・国民民主党の幹事長間で、「いわゆる『103万円の壁』を国民民主党が主張する178万円を目指して、来年から引き上げる」こと が合意されました。この改正により、以下の措置が令和7年から実施されます。

1.基礎控除と給与所得控除の引き上げ(合計20万円)

2.配偶者控除および扶養控除の年収要件の引き上げ(特定親族特別控除の導入を含む)

これらの改正により、家計負担の軽減が期待されます。

具体的な内容

具体的には、以下の改正が加わりました。

1.基礎控除

合計所得金額が2,350万円以下の個人の控除額が、48万円から58万円に引き上げ。

2.給与所得控除

最低控除額が55万円から65万円に引き上げ。

3.配偶者控除・扶養控除

控除対象の合計所得金額要件が、48万円以下から58万円以下に引き上げ。

4.ひとり親控除

控除対象の合計所得金額要件が、48万円以下から58万円以下に引き上げ。

5.勤労学生控除

控除対象の合計所得金額要件が、75万円以下から85万円以下に引き上げ。

6.家内労働者等の事業所得等の所得計算の特例

必要経費として算入する最低控除額が、55万円から65万円に引き上げ。

7.特定扶養特別控除(仮称)の創設

扶養控除の対象となる親族の収入に応じて控除が設けられ、合計所得金額が123万円以下の親族について控除を受けられる仕組み。

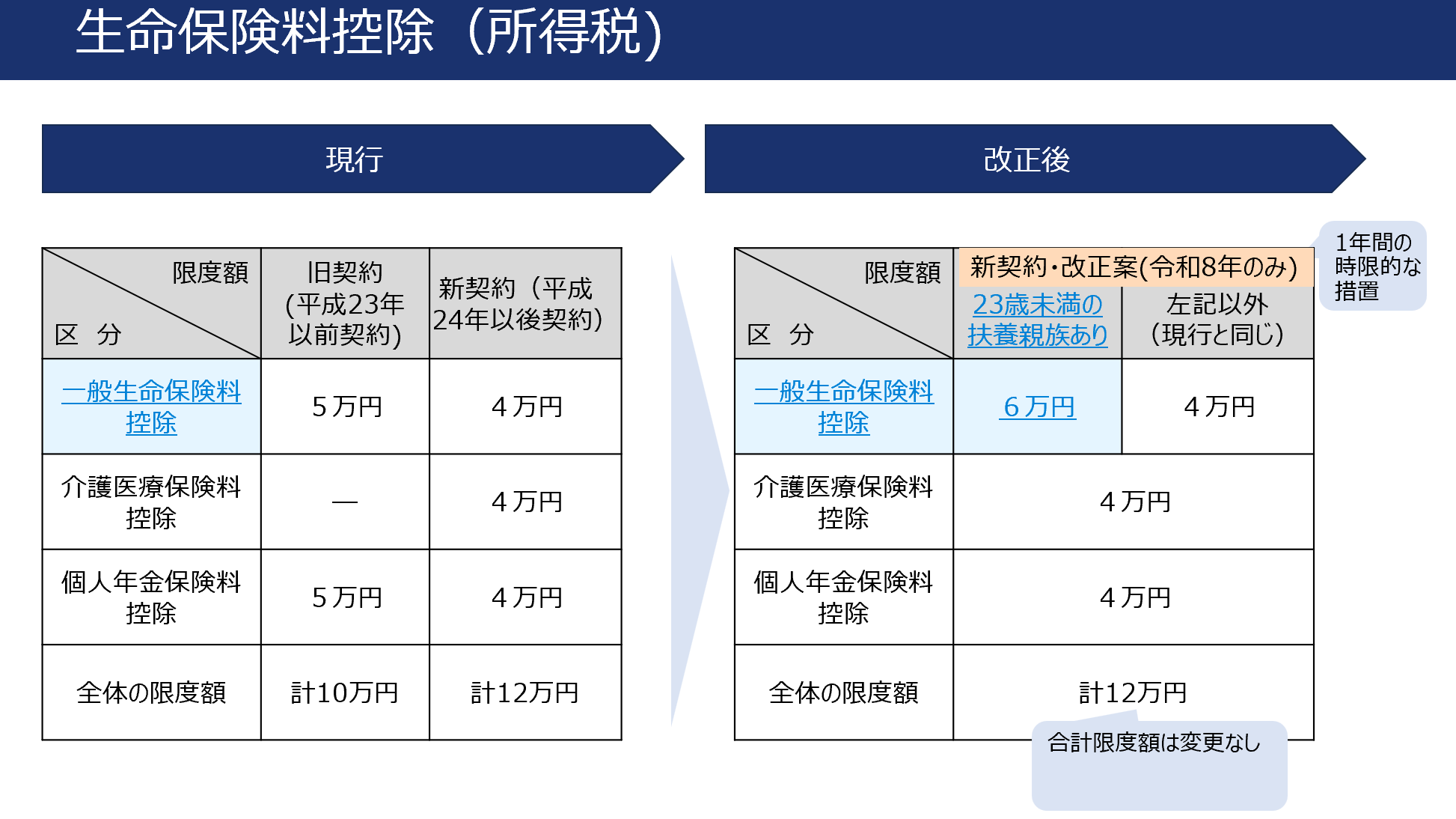

子育て世帯向けの生命保険料控除の拡大

子育て世帯の遺族保障を充実させるため、23歳未満の扶養親族がいる場合、一般生命保険料控除の限度額が6万円に引き上げ られます。この措置は令和8年分の所得税に適用されます。

子育て世帯などを対象とした住宅ローン控除の延長

以下の改正が加わります。

・令和6年度の税制改正で拡充された、子育て世帯や若い夫婦世帯の借入限度額の上限が、令和7年入居分まで延長

されます。

・新築住宅に関する床面積要件の緩和も、令和7年12月31日以前に建築確認を受けた家屋まで適用期間が延長

されます。

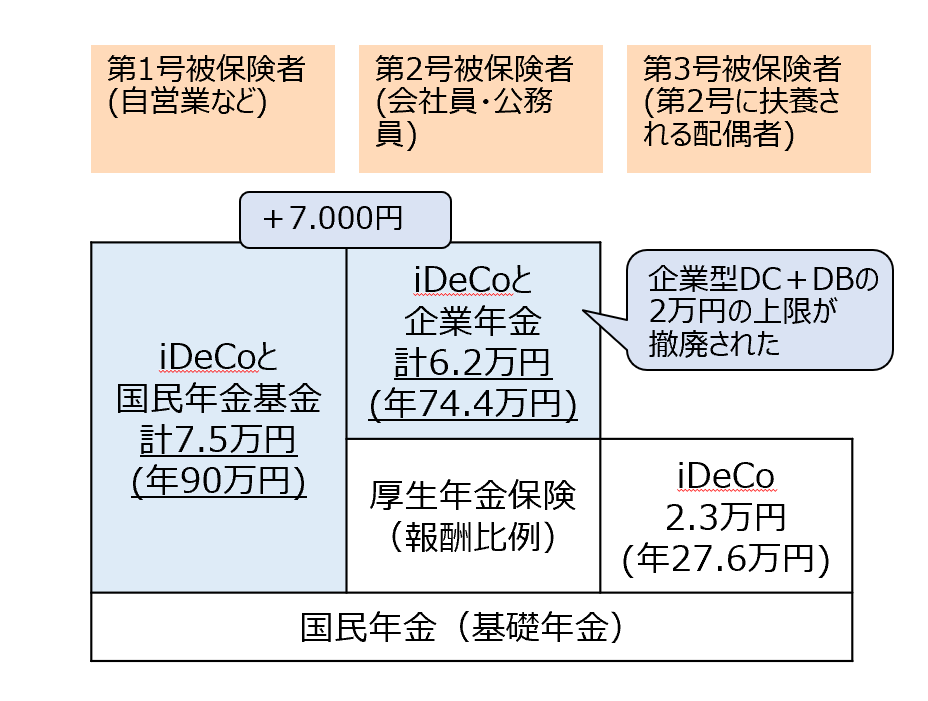

拠出年金制度(DC・iDeCo)の利用範囲の拡大

以下の改正が加わります。

・勤務先の企業年金の有無による掛金上限の違いをなくすため、第2号被保険者の掛金上限が統一

されます。

・賃金上昇率を考慮し、掛金上限が7,000円引き上げ

られます。これにより、第2号被保険者の掛金上限は月6.2万円、第1号被保険者は月7.5万円

となります。

なお、適用時期は、確定拠出年金法等の改正時からとなります。

資産税

役員就任要件・事業従事要件の緩和

【背景】

法人版事業承継税制の適用期限は2027年(令和9年)12月まで、個人版事業承継税制の適用期限は2028年(令和10年)12月まで

とされています。それまでに最大限活用

できるよう、以下の要件が緩和されます。

【改正内容】

1.役員就任要件の緩和

◦現行:贈与の日まで引き続き3年以上役員を務めていることが必要。

◦改正後:贈与の直前時点で役員であれば適用可能に変更。

2.事業従事要件の緩和(個人版)

◦現行:贈与の日まで引き続き3年以上事業に従事していることが必要。

◦改正後:贈与の直前時点で事業に従事していれば適用可能に変更。

【適用時期】

2025年(令和7年)1月1日以降の贈与に適用されます。

法人版事業承継税制の特例措置に係る特例承継計画の提出期限の延長

【背景】

中小企業は地域経済や雇用を支える重要な役割を担っており、生産性向上や賃上げを促進し経済全体の発展を図るため、固定資産税の特例措置が見直されました。

【改正内容】

1.雇用者給与等支給額の引き上げが必須条件

となる。

2.雇用者給与等支給額を3%以上引き上げる企業に対し、固定資産税の減免割合が最大3/4(従来は最大2/3)に引き上げ

られる。

この改正により、中小企業の成長支援と地域経済の活性化を目指します。

法人税

防衛関連法人税の新設

【背景】

防衛費の安定的な財源確保を目的として、防衛力の強化に対応するため、「防衛特別法人税(仮称)」の創設が提案

されました。

【内容】

1.防衛特別法人税(仮称)の創設

◦法人税額の4%相当を追加的に課税

。

◦中小企業への配慮として、法人税額から年間500万円を控除

(これにより、約2,400万円以下の所得が課税対象外)。

2.対象

◦法人税を納付する法人全体が対象。

◦外国法人、特定目的会社、公共法人等は除外。

【適用時期】

令和8年4月1日以降に開始する事業年度から適用、中間申告は令和9年度から適用されます。

中小企業に適用される軽減税率特例の延長

【背景】

中小企業の所得800万円以下の部分に適用される軽減税率(15%)は、リーマンショック時の経済対策として導入されましたが、適用期限が2025年(令和7年)3月31日まで延長

されます。今後も中小企業の経営状況に応じて見直しが行われます。

【内容】

1.軽減税率の適用延長

◦中小企業の所得800万円以下の部分について、法人税の軽減税率15%が2025年3月31日まで延長。

2.改正後の税率

◦適用期限以降、軽減税率は17%に引き上げられる

予定。

【適用時期】

2025年(令和7年)4月1日以降に開始する事業年度より適用されます。

| 区分 | 税率 | |||

| 大法人(資本金1億円超) | 23.2% | |||

| 中小法人(資本金1億円以下) | 所得年800万円超の部分 | |||

| 所得年800万円以下の部分 | ・適用除外事業者(過去3年間の平均所得15億円超) ・通算法人(グループ通算制度の適用法人) |

19%(本則税率) | ||

| 上記以外の法人 | 所得が年10億円超の事業年度 | 17%(特例税率) | ||

| 上記以外の事業年度 | 15%(特例税率) | |||

中小企業投資促進税制の延長

【背景】

中小企業は地域経済や雇用を支える重要な役割を果たしており、生産性向上や設備投資を促進するための税制措置が必要

です。この目的のもと、中小企業投資促進税制の適用期限が延長されます。

【内容】

1.適用期限の延長

◦中小企業投資促進税制の適用期限が2年延長

され、2027年(令和9年)3月31日まで適用されます。

2.特例措置の条件

◦一定の要件を満たす場合、普通償却法人の所有者株式の50%を超える株式を有する場合には、基本特例を外して特定所有者法人に対する特別償却または税額控除が適用されます。

【適用時期】

・2027年3月31日までに事業用の資産に適用されます。

中小企業経営強化税制の見直し・延長

【背景】

中小企業は日本の雇用の7割を支える重要な経済主体であり、地域経済の活性化や成長には中小企業の生産性向上や投資促進が必要です。この目的のもと、経営強化税制の見直しや延長が行われます。

【内容】

1.生産性向上設備(A類型)

◦経営力向上を目的とする指標を見直し。

2.収益力強化設備(B類型)

◦投資利益率要件の引き上げ(5%以上から7%以上)。

3.適用期限の延長

◦適用期限を2025年(令和7年)3月31日までに延長。

4.中小企業投資促進税制との統合

◦経営強化税制と投資促進税制を統合し、簡便性を向上。

5.特例措置の延長

◦上記の内容を含む適用期間を2年延長。

【目的】

中小企業の設備投資や経営力向上を促進し、地域経済の活性化と生産性の向上を図ることを目指しています。

企業版ふるさと納税の延長 地方拠点強化税制の見直し・延長

【背景】

地方経済の人口減少や過疎化、地域産業の衰退といった課題に対応するため、地方への資金流入を促進する「地方拠点強化税制」の適用期限が3年間延長

されます。また、税制活用の透明性を高めるため、審査用資料の提出を義務化するなど、税制の運用強化が図られます。

【内容】

1.適用期間の延長

◦現行の適用期間(2020年4月1日〜2028年3月31日)をさらに3年間延長。

2.要件の見直し

◦法人事業税減免などの優遇措置の条件を強化。

◦審査用資料の提出を義務化し、税制の透明性を向上。

【目的】

地方への企業誘致や資金流入を促進し、地域経済の活性化を目指します。また、不正利用を防ぎ、税制の効果を最大化するための運用改善が行われます。

消費税

外国人旅行者向け消費税免税制度の見直し行者向け消費税免税制度の見直し

【背景】

高額な免税商品が国内外に持ち出されず、不正行為が頻発していることや、免税対象商品の管理の透明性向上が求められる

背景を踏まえ、制度の見直しが実施されます。

【改正内容】

1.免税対象商品の範囲の見直し

◦購入金額要件を上限額なし(現行:50万円)へ改定し、個別の適用に変更。

◦消費税免税対象商品を管理し、より透明性を確保する仕組みを強化。

◦免税手続きの際、購入した商品が免税対象かどうかを確認する仕組みを強化。

2.免税販売方式の見直し(リファンド方式)

◦免税対象商品を出国後に税関で消費税を還付(リファンド)する方式に移行し、不正利用を防止。

【適用時期】

2026年1月1日以降の免税対象物品の購入について適用され、2026年3月31日までに施行されます。

国際課税

グローバルミニマム課税への対応

【背景】

国際的な法人税逃れを防止するため、OECD/G20が推進するグローバル・ミニマム課税(最低税率15%)の導入

が進められています。日本では3つのルールのうち、以下2つが法制化されました:

1.所得合算ルール(IIR)

◦親会社が海外子会社の所得を合算し、最低税率に満たない部分を課税。

◦適用開始:2024年4月1日。

2.経済圧縮ルール(UTPR)

◦各国で均等に所得を再配分して課税するルール。

◦適用開始:2025年4月1日以降の事業年度。

3つ目のルールである国内ミニマム課税(QDMTT)も2026年度を目処に導入予定

です。

【影響・対応策】

・海外の多国籍企業がグローバル・ミニマム課税適用下の国に所得を移転した場合、日本企業への影響を最小化するための議論が進められています。

・情報共有や企業間の税負担公平性を確保するため、国内外での監視が重要。

【実務のポイント】

1.情報共有と文書管理を強化し、課税ルールの適用対象を適切に判断。

2.グループ内での国別調整が求められるため、企業内の税務戦略の見直しが必要。

3.国内企業への影響を最小化するため、日本の国内ミニマム課税制度の対応が今後の焦点となる。

この税制は、国際的な公平性を確保しつつ、日本企業の競争力を維持することを目的 としています。

外国子会社合算税制等の見直し

【改正内容】

1.外国子会社合算税制の申告期限延長

◦現行:外国子会社合算税制の申告期限は、事業年度終了日から2ヶ月後まで。

◦改正後:申告期限が4ヶ月後まで延長され、事務負担が軽減されます。

2.簡易申告の要件見直し

◦現行:簡易申告の適用要件が厳しい。

◦改正後:適用範囲が拡大し、要件が緩和されます(売上高100億円以下の法人が対象)。

【適用時期】

・2025年4月1日以降に開始する事業年度から適用されます。

【影響・対応策】

・申告期限の延長により、外国子会社合算税制への対応にかかる時間的余裕が確保されます。

・特に、決算期が異なるグループ企業(例:日本法人が3月決算、外国法人が12月決算)における調整が容易になります。

この改正は、グローバル・ミニマム課税導入に伴う企業の事務負担を軽減し、申告作業の効率化を図ることを目的 としています。

働きがいのある会計事務所特選

ミツプロ会員は会計事務所勤務に役立つ限定コンテンツをいつでも閲覧できます。

⇒無料で会員登録して雑誌を見る

2025年度(令和7年度)税制改正大綱!税理士事務所が押さえておくべきポイント -まとめ

今回は令和6年12月20日に公表された「令和7年税制改正大綱」の中から、特に税理士事務所が押さえておくべきポイントを抜粋して解説しました。

税制改正大綱は税制改正の骨組みとなるものであり、これに基づき通常であれば、2025年1月に翻案を作成、1月~3月の通常国会で承認可決がなされます。 今後の動向にも注意が必要です。 この情報が参考になれば幸いです。

城之内 楊

株式会社ミツカル代表取締役社長