INDEX

おすすめ記事

-

事業承継コンサルタントとは?役割・提供するサービス内容を完全解説

-

税理士の仕事内容を徹底解説!仕事の魅力や1日のスケジュールもご紹介!

-

会計事務所で求められるスキルとは?仕事内容についても徹底解説!

-

MASとは?税務顧問との違いと、今あらためて注目される理由

-

M&A特化・ブティック型事務所のサービスはなぜ市場価値が高いのか?【めざせ!TAX MASTER#35】

公開日:2025/04/10

最終更新日:2025/09/06

INDEX

税理士試験の出題範囲は膨大で、合格率も科目ごとに差があります。科目によっては勉強量が比較的少なくて済むものもありますが、税理士となって実務に出たときのことを考えて、将来性を視野に入れた試験科目を選び取ることが大事です。

この記事では、税理士試験の消費税法について、合格率や効果的な勉強方法などを解説します。

働きがいのある会計事務所特選

ミツプロ会員は会計事務所勤務に役立つ限定コンテンツをいつでも閲覧できます。

⇒無料で会員登録して雑誌を見る

消費税法とは?

消費税法とは、国内での物品の販売やサービスの提供などに対して課される「間接税」である消費税について規定した法律です。

消費税法の基本概念

以下が、消費税法の基本的な枠組みです

1. 課税対象(何に対して課されるか)

・国内における資産の譲渡・貸付・役務の提供

・輸入取引

2. 課税対象外の取引

・給与・寄附・公的な行政サービスなど

3. 課税の仕組み

・課税事業者(売上高1,000万円超など)が、売上時に受け取った消費税から仕入れ等で支払った消費税を差し引いて納税(=仕入税額控除)

・→「インボイス制度」により、令和5年10月から要件が強化

4. 税率

・標準税率:10%

・軽減税率:8%(食品・新聞等)

5. 非課税取引

・医療、教育、家賃、土地の譲渡など

税理士試験における消費税法の位置づけ

● 1. 試験区分

・選択必須の税法科目(所得税法または法人税法)を1つ合格したうえで、「消費税法」は選択科目のうちの1つ

● 2. 受験者に求められること

・理論と計算のバランス力(どちらも重視)

・最新の税制改正(特にインボイス制度や軽減税率)の理解

・実務に直結する科目であり、独立開業税理士にも人気

● 3. 難易度

・計算問題はパターン化しやすいが、理論の暗記量が多い

・細かい適用要件、特例、非課税・免税取引の判定力が必要

税理士試験の概要

● 試験の目的

・税理士法に基づき、税理士として必要な専門的知識・能力を判定する国家試験

● 実施主体

・国税審議会(国税庁)

● 試験日程

・毎年 7月下旬〜8月上旬頃に実施(3日間)

● 受験資格

次のいずれかに該当する者に限られる(例):

・大学等で法律学・経済学の学士取得者

・会計士・弁護士等の資格保有者

・日商簿記1級合格者

・実務経験者(一定条件あり)など

試験の構成と出題形式

● 科目構成(全11科目の中から5科目合格が必要)

| 区分 | 科目 |

|---|---|

| 必須科目 | 簿記論・財務諸表論(2科目とも必須) |

| 選択必須科目 | 所得税法・法人税法(どちらか1科目) |

| 選択科目 | 相続税法・消費税法・酒税法・国税徴収法・住民税・事業税などから2科目選択 |

● 出題形式

・理論問題(記述式)

◦条文・通達・判例などを理解し、文章で記述する力が問われる

・計算問題(集計)

◦実務に即した集計・税額計算などの実践的スキルを問う

※マークシートではなく、すべて記述式。

消費税法の合格率と難易度

● 合格率の目安

・例年 10〜13%程度

→ 他の税法科目と比べても、平均的〜やや高めの合格率

| 年度 | 受験者数 | 合格者数 | 合格率 |

|---|---|---|---|

| 令和5年(2023年) | 6,030人 | 737人 | 12.2% |

| 令和4年(2022年) | 6,159人 | 644人 | 10.5% |

| 令和3年(2021年) | 6,502人 | 745人 | 11.5% |

| 令和2年(2020年) | 6,459人 | 730人 | 11.3% |

● 難しいポイント

・理論問題が年々実務寄りになってきている

・計算問題では適用除外・非課税・免税取引の判断ミスが多い

・インボイス制度・軽減税率など改正対応が毎年発生

● 比較的取りやすい理由

・所得税法や法人税法に比べると、ボリュームは少なめ

・計算問題はパターン化しやすく、練習が得点に直結

・合格者が多く、独立志向の受験生に人気

合格のための勉強時間と勉強方法

| 受験経験 | 必要な学習時間 |

|---|---|

| 初学者 | 500〜600時間程度 |

| 他の税法経験者(法人税 or 所得税 合格済) | 300〜400時間程度 |

・学習ペース:週15〜20時間以上(平日2h+土日5h)

効果的な勉強方法

消費税法の学習では、「理論」と「計算」の両方をバランスよく取り組むことが極めて重要です。どちらかに偏ってしまうと得点が安定しません。特に理論については、単に暗記するだけでなく、制度の背景や目的を理解した上で覚えることが求められます。たとえば、課税・非課税・免税・不課税の違いは制度趣旨とともに理解することで、応用問題にも対応しやすくなります。また、理論は「書いて覚える」だけでなく、「口に出して話す」「人に説明してみる」「図にして整理する」など、複数の方法を組み合わせることで記憶の定着が進みます。

一方、計算問題では、問題文の中にある前提条件を見逃さず、条文上の要件を的確に当てはめていく力が必要です。とくに仕入税額控除の要件、課税売上割合の計算、簡易課税制度の適用判定など、出題頻度の高い論点は繰り返し演習して、解答手順を体に覚え込ませていくことが大切です。

学習スケジュールの立て方

学習スケジュールは、年間を通じて「インプット期」「アウトプット期」「総復習期」の3段階に分けて考えると、無理なく計画的に進めることができます。まず、10月から1月頃まではインプット期として、テキストの読み込みと基礎的な問題演習を中心に進めます。この時期は、理論の構造や計算の基本的な流れを理解することを重視しましょう。

次に、2月から5月頃のアウトプット期では、応用問題や過去問、答練(答練習)を使った実戦的な演習に重点を移します。この時期には理論暗記も本格化させ、「どの論点を問われてもすぐに説明できる」状態を目指して取り組むことが求められます。

そして、6月から本試験までの直前期では、これまで学習してきた内容の総復習を行います。答練や模試の見直しを通じて弱点を補強し、同時に予想論点の重点対策を行うことで得点力を確実に高めていきます。

問題集の使い方と問の解き方

問題集は、「基礎」「応用」「過去問」の順に段階的に活用していくのが効果的です。学習の初期段階では、正確に解答することに重点を置き、答えをすぐに見るのではなく、なぜその答えになるのかを自分の頭で考えて導き出す習慣をつけることが大切です。解きっぱなしにせず、解説を丁寧に読み込み、理解の浅い部分を必ず復習しましょう。

計算問題に関しては、出題パターンを分類して整理し、類似問題を反復練習することが重要です。たとえば、課税売上割合や簡易課税の業種判定といった論点は、具体的な事例に数多く触れることで対応力が高まります。理論問題では、問いを読んだ瞬間に「この論点だ」と気づけるように、問題と論点を結びつける練習を積むことが効果的です。

効率的な学習のためのポイント

効率的に学習を進めるためには、毎日の生活の中に学習を組み込む工夫が欠かせません。たとえば、通勤時間や家事の合間といったスキマ時間には、理論を音読したり、自分で録音した音声を聞いたりすることで、時間の有効活用が可能になります。また、週単位で学習の目標を立て、「今週は理論3項目を暗記」「計算問題を20問解く」といった数値目標を設定すると、進捗の可視化ができてモチベーションも維持しやすくなります。

さらに、学習の記録を残して定期的に見直すことで、自分の弱点や学習の偏りを把握し、必要に応じて軌道修正を行うことができます。そして、理解があいまいな箇所をそのままにせず、「なぜそうなるのか」を突き詰めて考えることで、表面的な暗記ではなく本質的な理解へとつながります。

| 項目 | 内容 | ポイント |

|---|---|---|

| 効果的な勉強方法 | 理論と計算のバランス学習 | 暗記だけでなく「理解」が必須 |

| 学習スケジュールの立て方 | 初期:インプット、中期:アウトプット、直前期:総復習 | 年間を3段階に分けると効率的 |

| 問題集の使い方 | 基礎→応用→過去問・答練の反復 | 自力で考え抜く力を養成 |

| 問の解き方 | 計算:パターン化、理論:論点を即答できる訓練 | 問題の目的を意識して解く |

| 効率的な学習のポイント | スキマ活用・数値目標の設定・進捗管理 | 自分の弱点を把握して補強 |

試験対策と実践

消費税法の試験対策では、これまでに積み重ねてきた知識やスキルを本試験形式に落とし込み、限られた時間内で最大限の得点を引き出す力を養うことが求められます。ただ漫然と学習を続けるのではなく、実践力を高める段階に入ったら、「本試験と同じ形式で、同じ緊張感で」解く経験を積むことが極めて重要です。

本試験では、計算と理論の配点バランス、問題の難易度や順序、時間配分など、平常時の学習では見えにくい多くの要素が影響します。そのため、実戦形式での訓練を通じて、知識の運用力や対応力を鍛えることが不可欠です。

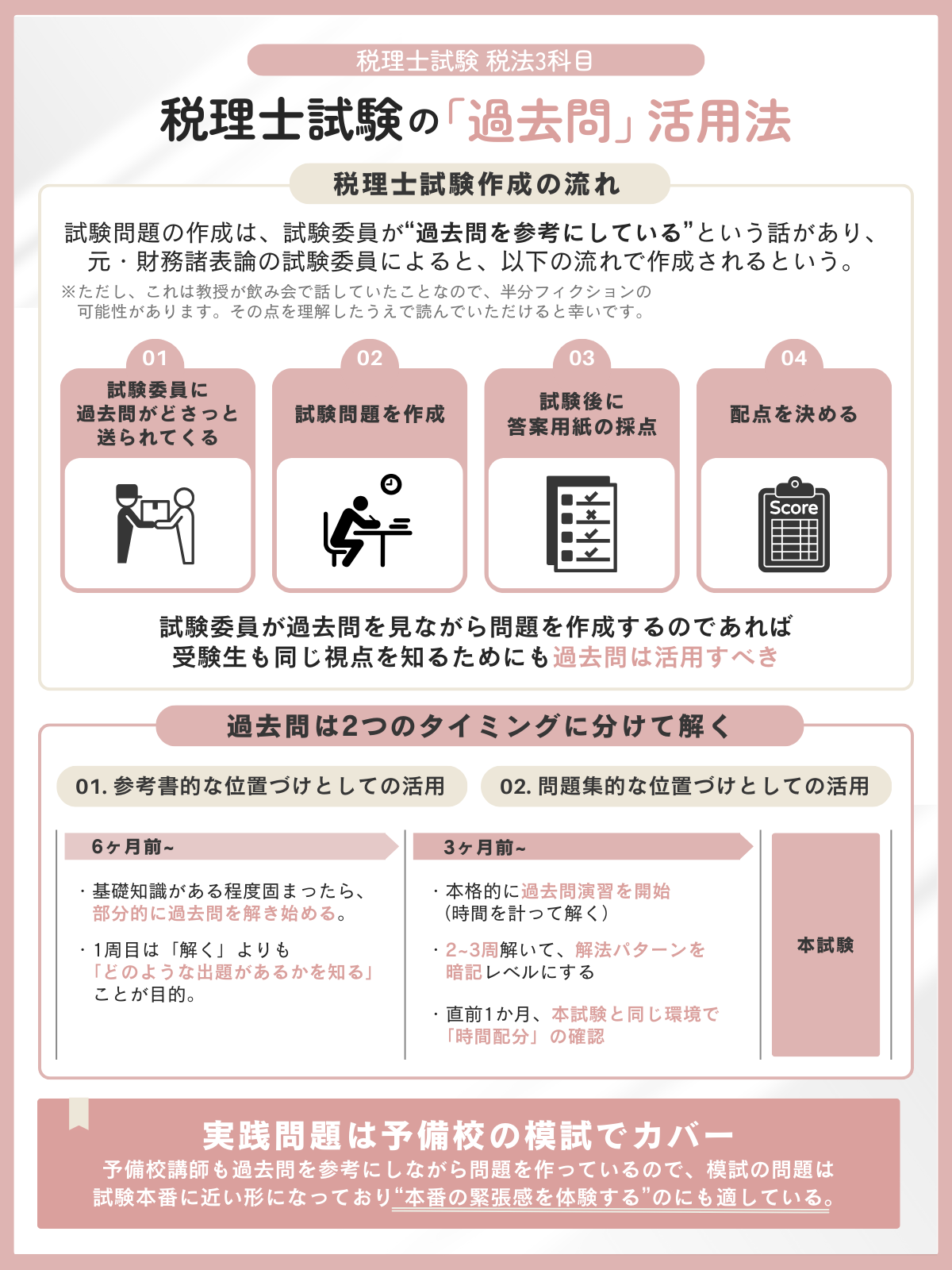

過去問を活用した学習方法

過去問は、試験委員の出題傾向や評価基準を直接知ることができる、最も信頼できる教材です。過去問の活用では、「解くこと」そのものよりも、「なぜこの問題が出されたのか」「どの論点が重要とされているか」を読み取る姿勢が大切です。

具体的には、まず本試験と同じ制限時間で過去問を解いてみましょう。時間内にどの問題にどれだけ時間をかけるか、どこまで記述を進められるかを体感し、試験本番の時間感覚を養うことができます。解いた後は、自己採点と答案の分析を徹底的に行いましょう。正解かどうかだけでなく、「どこでミスをしたのか」「条文・制度理解があいまいだった箇所はどこか」を明確にし、次回以降の修正に活かすことが重要です。

また、過去問の解説だけでなく、解答例(模範答案)にも目を通して、「こう書けば点が入る」という表現の仕方や構成にも慣れておくと、理論問題での得点力が上がります。

模擬試験の活用法

模擬試験は、知識の確認だけでなく、「本番を想定した実践演習」として非常に効果的です。模試の最大の目的は、現時点での実力を知り、合格までの距離と課題を把握することにあります。単なる一回のイベントではなく、学習計画の調整と弱点補強の材料として位置づけると、活用効果が高まります。

模試を受ける際は、可能であれば自宅ではなく、時間や環境が本番に近い状況で実施することが望ましいです。試験前のメンタルや体調管理も含めて、模試を「本番のリハーサル」として取り組むことで、試験本番での緊張感を和らげることができます。

模試を受けた後は、単に点数を見て一喜一憂するのではなく、解答の精度や時間配分、見落としやすい論点の洗い出しを行い、改善ポイントを具体的に把握します。そしてそのフィードバックを活かして、学習スケジュールや演習内容を修正することが、合格に向けた最短ルートとなります。

働きがいのある会計事務所特選

ミツプロ会員は会計事務所勤務に役立つ限定コンテンツをいつでも閲覧できます。

⇒無料で会員登録して雑誌を見る

まとめ

この記事では消費税法の勉強法について取りまとめました。

この記事が少しでも参考になれば幸いです。

税理士 平川 文菜(ねこころ)