INDEX

おすすめ記事

-

税理士登録には何が必要?申請に必要な要件とその方法を説明!

-

中小企業新事業進出補助金とは?対象・条件・申請のポイントを徹底解説

-

税理士リモートワーク特集|労働環境と求人情報を徹底解説

-

会計コンサルタント業界のトレンドと今後の展望【最新情報】

-

税理士の平均年齢は60歳以上?!平均年齢が高い理由とは?

公開日:2024/12/26

最終更新日:2025/09/08

INDEX

「103万円の壁の税制改正による影響は?」

「実際にどのように変わったのか?」

と気になっている方も多いでしょう。

この記事では、103万円の壁や税制改正について詳しく解説します。

- 103万円の壁が生じる背景とその影響

- 税制改正による具体的な変更点

- 家計に与える影響と各政党の見解

税制改正の内容をしっかり理解することで、顧客や事業への影響を把握し、適切な対策を考えることができます。

ぜひ参考にしてください。

働きがいのある会計事務所特選

ミツプロ会員は会計事務所勤務に役立つ限定コンテンツをいつでも閲覧できます。

⇒無料で会員登録して雑誌を見る

103万円の壁とは?

「103万円の壁」とは、税制上の扶養控除に関わる年収の目安を指す言葉 です。16歳以上の家族(配偶者や子ども)が扶養に入っていると、所得税や住民税の一部が軽減されますが、被扶養者の給与収入が103万円を超えると、その分の税金が増えてしまい ます。

年収の壁(103万円)が生じる背景

103万円の壁が生じる背景は以下の2点です。

① 給与収入が103万円以内なら本人の所得税がかからない

被扶養者の年収が103万円以内であれば、所得税を支払う必要がありません

。

これは、給与収入が103万円までなら「基礎控除(48万円)」+「給与所得控除(55万円)」によって課税所得が0円となり、結果として所得税が非課税になる

からです。

② 給与収入が103万円以内なら配偶者控除が受けられる

被扶養者の年収が103万円以内であれば、配偶者控除の対象

となります。

控除額は、配偶者の年齢や扶養者(配偶者を養っている側)の所得額によって変動します。

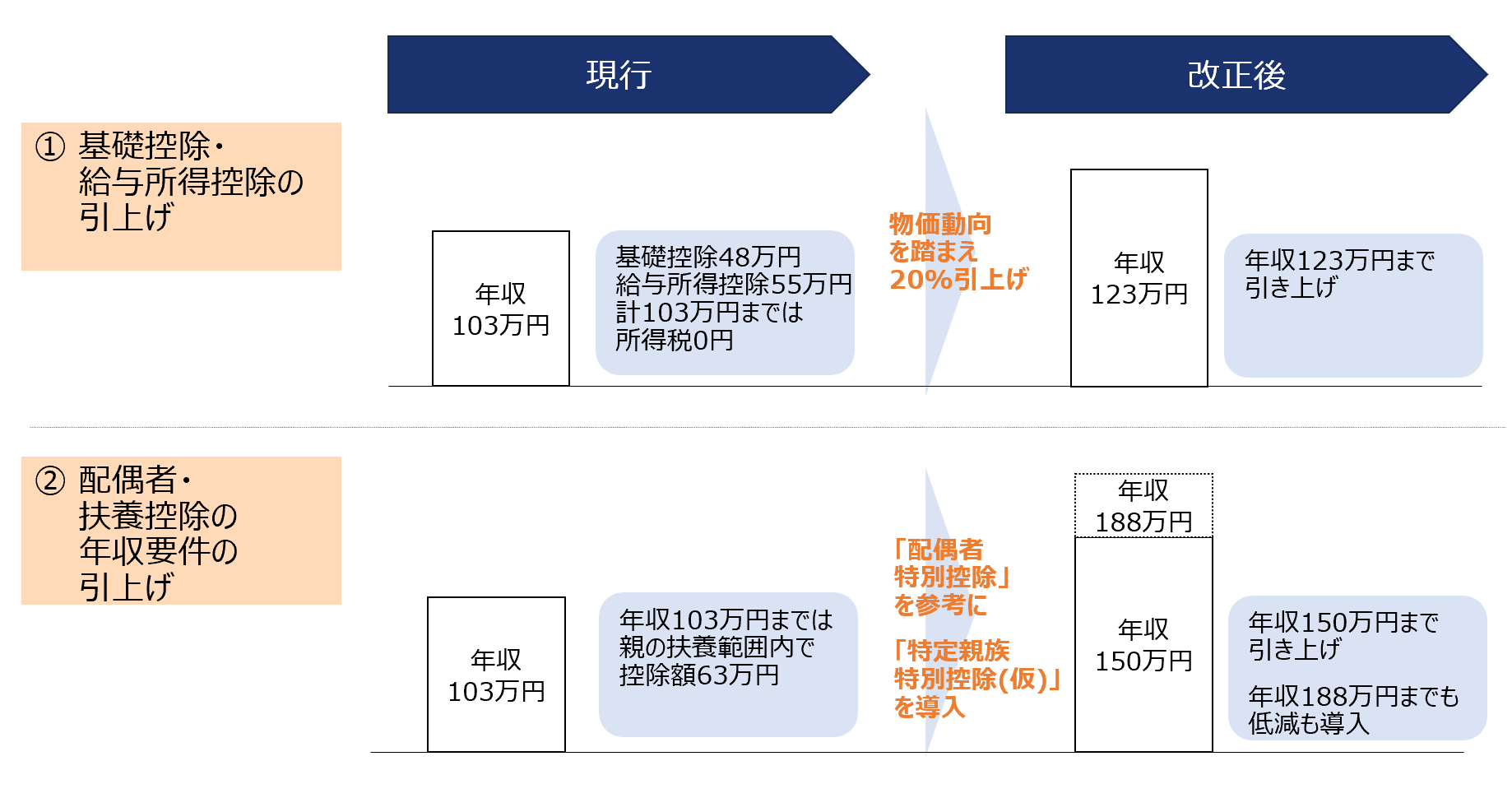

税制改正で何が変わるのか?

今回の改正は、給与所得者が「扶養控除」を受ける際の条件を見直し、いわゆる「103万円の壁」を「123万円」に引き上げ たうえで、さらに子どもの給与収入に応じて段階的に控除を受けられる仕組み(特定親族扶養控除〈仮称〉)を新設 したものです。ポイントを整理すると、以下のようになります。

1.「103万円の壁」の拡大(103万円→123万円)

◦従来、給与所得者の扶養親族(たとえば大学生の子など)が「給与収入103万円」を超えると、親が受けられる扶養控除がなくなっていました(または大きく減っていました)。

◦今回の改正で、この基準が「123万円」に引き上げられ、給与収入が103万円を超えても、123万円まではある程度控除を受けられる形になります。

2.特定親族扶養控除(仮称)の創設

◦改正前までは、「扶養親族の給与収入が103万円以下」でなければ扶養控除は適用されない、という“一律の線引き”

でした。

◦新制度では、「給与収入が103万円を超えて150万円に達するまで」の間は、段階的に控除が受けられます。

◦大学生などがアルバイト収入で103万円をわずかに超えただけで扶養から外れてしまう、という不都合を緩和するのが目的です。

3.控除額は最大63万円を維持

◦改正前の「特定扶養控除」(19〜22歳の子どもが対象など)と同額である「63万円」の控除を、子どもの給与収入が最大150万円まで受けることが可能になります。

◦つまり、給与収入が103万円を少し超えてしまったとしても、いきなり控除がゼロになるわけではなく、段階的に控除が縮小され、最終的には150万円まで段階的に控除を受けられる

、という仕組みです。

図で表すと、以下のようになります。

税制改正の詳細

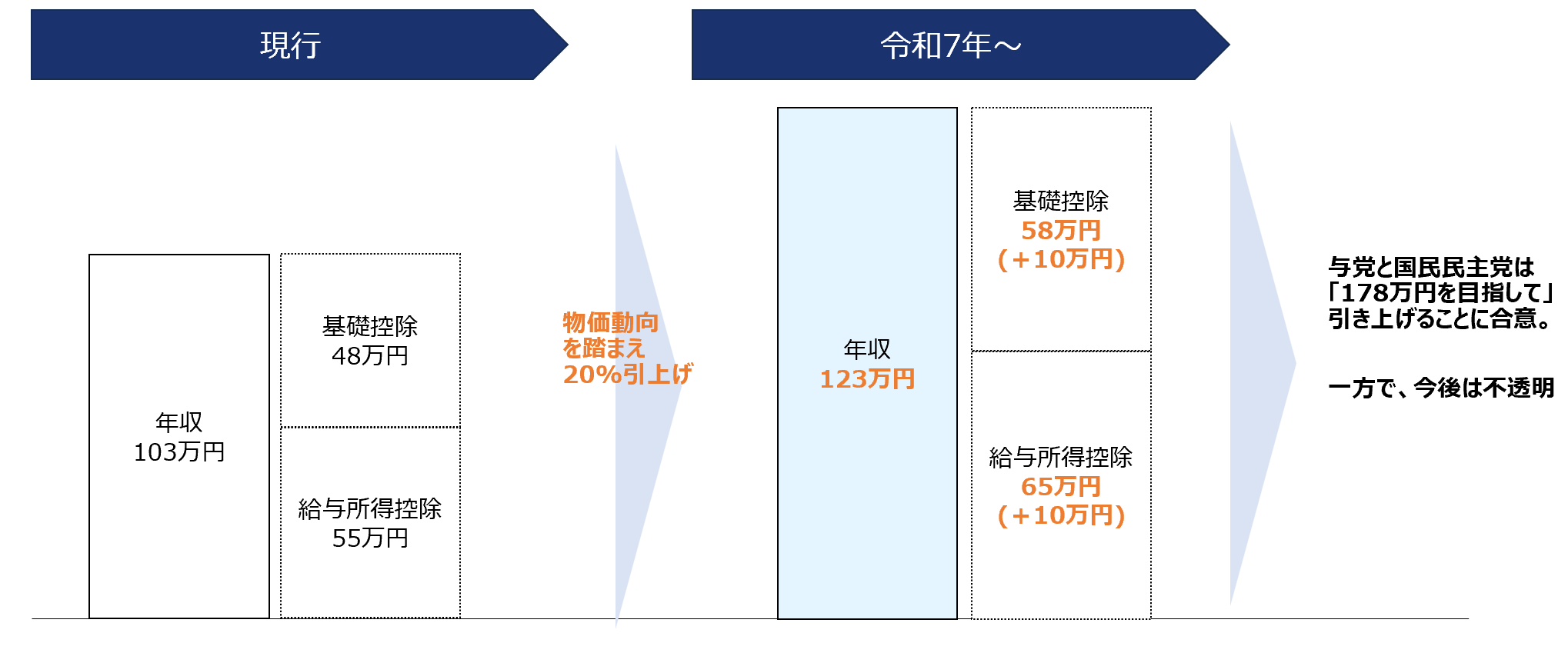

基礎控除・給与所得控除の引き上げ

具体的には、以下の改正が行われます。

1. 基礎控除が10万円引き上げられる(所得税のみ)

【改正内容】

所得が2,350万円以下の個人を対象に、基礎控除の控除額が10万円増えます。

この増額は「所得税」のみが対象で、住民税には適用されません(つまり、住民税の基礎控除は今まで通り)。

【背景・目的】

物価上昇に伴い生活費や必要経費が増えていることをふまえ、個人の課税所得をなるべく減らす(負担を軽くする)ための措置と考えられます。一定の所得(2,350万円以下)までなら、より大きな控除を受けられるようにすることで、家計の負担軽減を図っています。

2. 給与所得控除の「最低保障額」が10万円引き上げられる(所得税・住民税ともに)

【改正内容】

「就業調整」への対応が主な目的として、給与所得控除の最低保障額が10万円引き上げられます。

この改正は所得税と住民税の両方に影響するため、給与所得者にとってはトータルの税負担がやや軽くなる可能性

があります。

【背景・目的】

「就業調整」とは、主にパートやアルバイトなどで一定以上働くと税負担や社会保険料負担が増え、手取りがあまり増えないどころか、逆に損になるかもしれないために、収入を抑えてしまう現象を指します。

今回、給与所得控除の最低保障額を上げることで、一定の収入帯の人が働いて得られる実質的な手取りを増やし、「働き損」になりにくくする狙いがあります。

【適用時期】

・所得税

令和7(2025)年分以後の所得税に適用されます。

なお、源泉徴収(給与明細で引かれる税金)としては令和8(2026)年から反映されます。

・住民税

令和8(2026)年度分以後の住民税に適用されます。

(住民税は前年の所得に対して課税されるため、1年遅れで適用されるのが一般的です。)

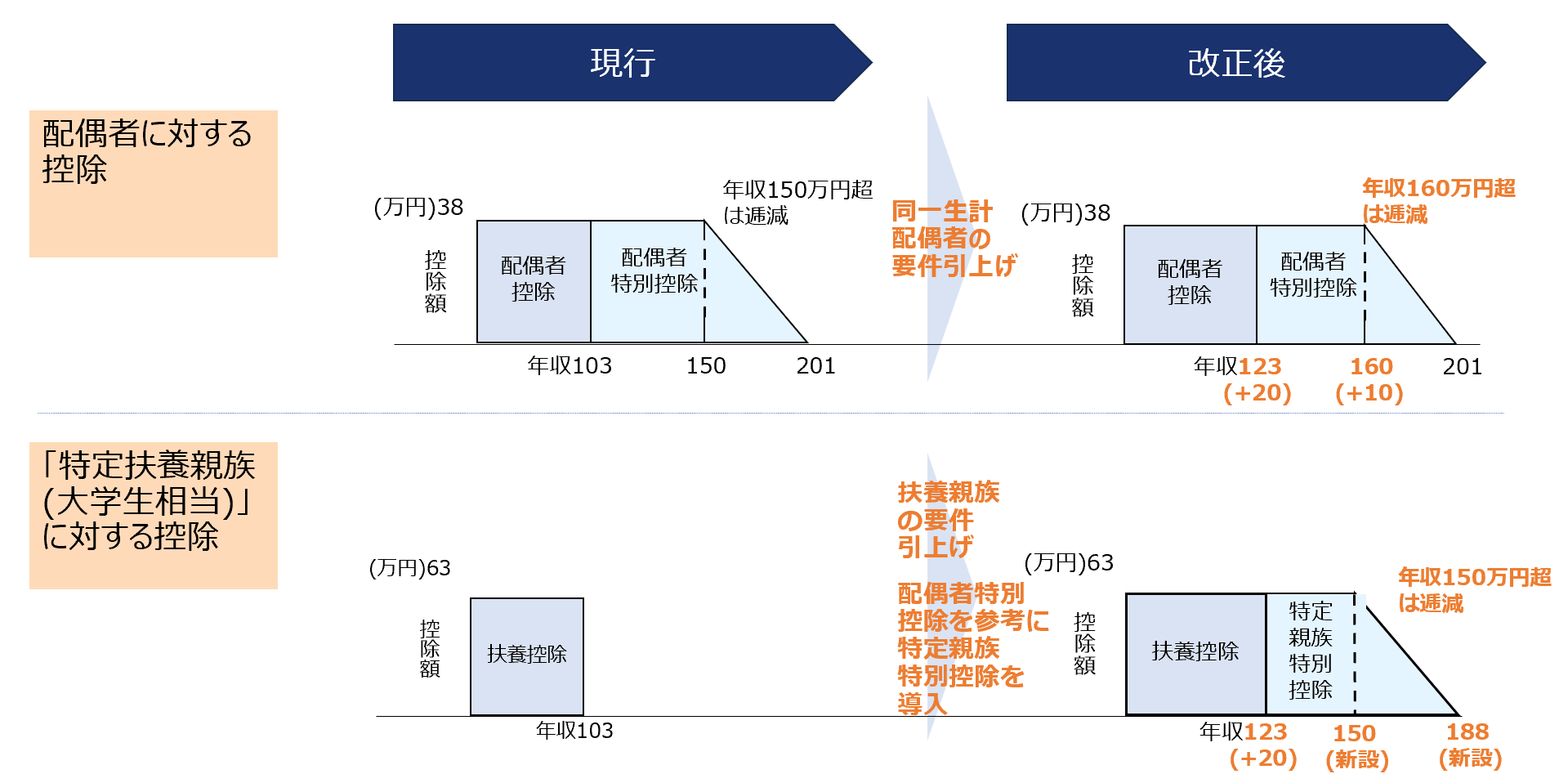

配偶者・扶養控除の年収要件の引き上げ

具体的には、以下の改正が行われます。

1. 配偶者控除・配偶者特別控除・扶養控除の年収要件(所得要件)が引き上げられる

【改正内容】

基礎控除や給与所得控除が引き上げられることに伴い、配偶者控除・配偶者特別控除・扶養控除を受ける際に必要だった収入要件(所得要件)が、これまでよりも上の金額まで認められる

ようになります。

【なぜ収入要件が引き上げられるのか】

もともと、配偶者や扶養親族の年収(または所得)が一定金額を超えると控除が使えなくなる、あるいは控除額が小さくなる仕組み

でした。

ところが、基礎控除(だれでも受けられる控除)や給与所得控除(サラリーマンの経費的な扱い)が引き上げられることで、“課税のスタートライン”自体が緩やかに上方修正

されます。

それに合わせて、配偶者控除や配偶者特別控除、扶養控除でも「どこまでが対象として認められるか」という範囲を広げ、より高い収入帯(所得帯)でも控除が使えるようにするための改正

です。

2. 特定扶養親族の年収要件が「150万円」まで引き上げられ、超えた場合には控除額が段階的に減るように変更(特定親族特別控除〈仮称〉)

【改正内容】

子ども(大学生など)を扶養している親が受けられる特定扶養控除について、扶養される子どもの年収要件が「150万円」まで拡大

されます。

さらに、150万円を超えた場合でも、すぐに控除がゼロになるのではなく、段階的に控除額が逓減(減っていく)する新たな控除制度「特定親族特別控除(仮称)」が設けられます

。

【背景・目的】

これまでは、子ども(大学生など)がアルバイト収入などで103万円を超えると一気に控除を受けられなくなってしまうため、“年収調整”と呼ばれる働きすぎの抑制が問題視されていました。

この改正により、ある程度収入が増えても控除が段階的に減るだけで済むようになり、働きやすさを確保できるようになることが期待されています。

【適用時期】

・所得税

◦令和7年(2025年)分以後の所得税に適用されます。

◦ただし、給与所得者の場合は年末調整が令和7年末(2025年末)から、また翌年(令和8年/2026年)からは源泉徴収に反映される形になります。

・住民税

◦令和8年度(2026年度)分以後の住民税に適用されます。

◦住民税は前年の所得をもとに課税するため、所得税の改正より1年遅れのスタートが一般的です。

図で表すと、以下のようになります。

税制改正が家計に与える影響

年収ごとの減税額の試算

配偶者年収別の、納税者側の所得税の負担額を比較すると、以下のようになります。

| 年収 | 改正前 | 改正後 | 納税額 |

|---|---|---|---|

| 100万円 | 扶養内(控除適用) | 扶養内(控除適用) | ほぼ変化なし |

| 103万円 | ギリギリ扶養内(控除適用) | ギリギリ扶養内(控除適用) | ほぼ変化なし |

| 110万円 | 控除が外れて税負担UP | 控除適用(123万円までOK) | 約38,000円減税※1 |

| 120万円 | 控除が外れて税負担UP | 控除適用(123万円までOK) | 約38,000円減税※1 |

| 130万円 | そもそも控除対象外(新制度でも123万円超えで控除外) | 変化なし | 変化なし |

なお、上記の計算は以下の前提に基づいています。

・世帯主(夫・妻いずれでも可)の「課税所得」にかかる所得税率が10%(年収目安:おおむね500万~600万円台あたり)であると仮定。

・住民税・社会保険料・配偶者自身の税負担などは細かく考慮せず、“親(または配偶者)の所得税がどれだけ減るか”に焦点を当てています。

・実際の制度では「配偶者特別控除」が段階的に変化し、親側の年収制限もありますが、ここでは**「103万円超えたら控除ゼロ」→「123万円まで控除あり」**と単純化しています。

親(納税者)の課税所得が10%の税率ゾーンにある場合、配偶者や子どもの年収が103万円を超えて123万円までの間でも控除が復活・維持されることにより、最大で約3.8万円程度の減税となるケースが多い と考えられます。

一方、親の所得税率が20%のゾーンであれば、その差は約7.6万円程度にまで拡大する可能性があります。もっとも、実際の減税額は、親の年収や税率、配偶者や扶養親族が受けられる給与所得控除・基礎控除の水準、さらには住民税や社会保険の加入要件など、さまざまな条件によって大きく変動する点に注意が必要 です。

各政党の見解と今後の動向

「103万円の壁」に対する、各政党の動きは以下のようになっています。

・自民・公明両党は、所得税の控除額(いわゆる「103万円の壁」)を123万円に引き上げる方針を打ち出す

・これに対し、国民民主党はさらなる引き上げを求めており、「178万円を目指す」

と主張

・両党の幹事長は、国民民主党の意見も踏まえ、3党合意の実現に向けて誠意を持って協議を続けることを確認

したがって、今後の動向を注意深く確認することが必要です。

働きがいのある会計事務所特選

ミツプロ会員は会計事務所勤務に役立つ限定コンテンツをいつでも閲覧できます。

⇒無料で会員登録して雑誌を見る

年収の壁(103万円)引き上げ!税制改正で何が変わる -まとめ

今回は、「103万円の壁」と税制改正による変更点とその影響について記載しました。

まずは、税制改正によって、103万円の壁がどのように影響を受けるのかを理解することが重要です。これにより、家計管理や働き方の選択において、より適切な判断ができるようになります。

なお、より具体的な検討については、税制改正に関する情報を定期的に確認し、必要に応じて専門家に相談することをお勧めします。

城之内 楊

株式会社ミツカル代表取締役社長