INDEX

おすすめ記事

-

企業内税理士の役割とは?仕事内容と求められる能力

-

税理士とは?具体的な仕事内容や税理士になるための手順を紹介!

-

経理の在宅勤務が難しいと言われる3つの理由と「できる方法」の見つけ方

-

【高卒で税理士を目指す】税理士資格取得までの道のりを解説

-

経理の仕事はAIによってなくなる?最新のトレンド分析

公開日:2025/01/31

最終更新日:2025/09/08

INDEX

「定額減税」のテーマは、多くの方が気にする重要なポイントです。

特に、減税の仕組みや対象者、自分がどのように申告すればよいかを知ることは、税負担を軽減する第一歩となります。

本記事では、定額減税の基本的な仕組みから具体的な申告方法までをわかりやすく解説します。

本記事を読むことで、確定申告時の不安を解消し、減税を受けるための具体的な手順が理解できます。

働きがいのある会計事務所特選

ミツプロ会員は会計事務所勤務に役立つ限定コンテンツをいつでも閲覧できます。

⇒無料で会員登録して雑誌を見る

定額減税とは?

定額減税は、政府が経済政策として導入する税制優遇措置の1つ

です。主に経済の活性化や国民の税負担軽減を目的として実施されます。制度では、個人や法人に対して一定額の税金が控除され、直接的に支出を抑える仕組み

です。一般的に、経済が停滞している局面や消費を促進したい状況で活用されることが多く、効果が速やかに現れるとされています。

例えば、所得税や住民税が控除対象となる場合、納税者は確定申告や年末調整を通じて減税額を受け取ります。家計に余裕を生む効果が期待されています。定額減税は一律で適用されるため、所得の多少に関係なく公平に恩恵を受けられる点が特徴です。

定額減税の基本的な仕組み

定額減税の特徴は、シンプルな仕組みにあります。すべての納税者が同じ金額を控除されるため、所得や税率の違いにかかわらず一定の恩恵を受けられます

。一律控除の仕組みにより、低所得層には相対的に大きな効果が期待されます。一方、高所得層にとっては減税額が実質的に少額に感じられる場合もあります。

例えば、年間所得300万円の納税者と1,000万円の納税者がそれぞれ5万円の減税を受ける場合、所得に対する減税率は前者が1.7%、後者が0.5%となり、低所得層の負担軽減効果がより顕著です。仕組みは、所得格差の緩和や消費喚起を目的として設計されています。

また、定額減税は適用手続きも簡便です。個人の場合は、年末調整や確定申告で控除が適用されます。手続きが複雑になりがちな他の税制優遇措置に比べ、負担が軽減される点も利点です。

個人と法人の違い

定額減税は、個人と法人で適用範囲や内容が異なります。個人の場合、主に所得税や住民税が対象となり、給与所得者であれば年末調整、個人事業主であれば確定申告を通じて控除が反映されます。仕組みにより、給与所得者や自営業者の税負担が直接的に軽減されるため、家計への影響が分かりやすい点が特徴です。

一方、法人に適用される場合は法人税が対象となります。法人税の減税額は、年間の利益計算に基づく税額から一定額を控除する形式です。特に中小企業に対しては、経済活性化を目的に優遇措置が取られることが多く、一定の売上規模以下の法人を優先的に対象とする場合があります。法人税に対する定額減税は、利益が小さい企業にとって重要な支援策となっています。

また、法人向けの定額減税では、適用要件が詳細に定められる場合もあります。例えば、新規雇用を一定以上創出した企業や、特定の業種に従事する企業に限定されるケースがあります。条件付きの制度設計により、政策目標に合致する企業活動を促進しています。

定額減税を受けることが出来る人

居住者であること

日本国内に住所を有する個人、または現在まで引き続いて1年以上居所を有する個人が定額減税の対象 です。基準は、所得税法第2条に基づいて居住者とみなされる条件を指しています。住所がない場合でも、1年以上日本国内で生活拠点を持つことが明らかであれば適用されるため、留学生や外国籍の個人でも条件を満たせば対象となります。ただし、短期間の滞在や居住実態が曖昧な場合は該当しません。正確な適用のためには、自身の居住実態を確認する必要があります。

所得制限

定額減税を受けるには、2024年分の合計所得金額が1,805万円以下である必要 があります。給与収入のみの場合、金額は給与収入2,000万円以下に相当します。制限は高所得者層を対象外とする目的で設定されており、公平性を確保する仕組みです。所得の計算では、給与所得控除後の金額が基準となるため、計算の際には控除額を正しく反映させる必要があります。納税者の所得状況を総合的に判断する際の基準として重要です。

扶養親族の有無

定額減税は、納税者本人と同一生計配偶者、扶養親族に対して減税額が適用 されます。1人あたり所得税で3万円、住民税で1万円が控除され、合計4万円が減税されます。扶養親族が増えるほど減税額も増えるため、扶養家族を多く抱える世帯には有利な制度です。ただし、扶養親族として認められる条件には、親族関係の証明や生活状況の確認が含まれるため、事前に該当条件を満たしているかを確認する必要があります。

非課税世帯の除外

住民税が非課税の世帯や住民税均等割のみ課税される世帯は、定額減税の対象外 となります。背景には、所得税や住民税の課税対象外の世帯を別途支援する仕組みがあるためです。このような世帯には、定額減税ではなく給付金が支給される場合があります。給付金は生活困窮者や低所得世帯向けに設計されているため、対象となる場合は申請が必要です。

特定の条件に該当しないこと

所得が1,805万円を超える場合や、国外に居住する扶養親族がいる場合、定額減税の対象外です。これらの条件は、制度の趣旨を考慮し、国内での所得や扶養状況を重視して設定されています。国外居住者の扶養親族は日本国内での税負担との関連が薄いとみなされるため、対象外となる点に注意が必要です。

定額減税の金額

定額減税は、2024年の税制改正により導入され、所得税と住民税から一律に控除される制度 です。具体的な減税額は、所得税が1人あたり3万円、住民税が1人あたり1万円 です。合計4万円の減税は、所得に関係なく適用される点が特徴です。制度により、納税者の税負担が軽減されると同時に、所得階層にかかわらず公平な支援が提供されます。

扶 養親族に対する減税

定額減税は、納税者本人だけでなく、同一生計の配偶者や扶養親族にも適用されます。配偶者や扶養親族1人につき、所得税3万円、住民税1万円の控除が追加されます。たとえば、扶養親族が2人いる場合は、所得税9万円、住民税3万円の合計12万円が控除されます。以下に具体的な計算例を示します。

| 納税者区分 | 扶養親族数 | 所得税控除額 | 住民税控除額 | 合計控除額 |

|---|---|---|---|---|

| 本人のみ | 0 | 3万円 | 1万円 | 4万円 |

| 配偶者1人 | 1 | 6万円 | 2万円 | 8万円 |

| 配偶者1人+子1人 | 2 | 9万円 | 3万円 | 12万円 |

確定申告で定額減税を受ける書き方

確定申告で定額減税を受けるには、正確な記入が重要です。不備がある場合、減税が適用されないリスクがあるため、細心の注意が求められます

。制度の活用で、所得税や住民税の負担を軽減できるため、手続きの流れをしっかり把握しておく必要があります。

特に、確定申告書には定額減税に関する情報を記載する重要な箇所がいくつかあります。適切な記入で、税務署が情報を確認しやすくなり、スムーズに減税が適用されます。以下では、具体的な記入方法を順を追って解説します。

確定申告での記載欄は2か所

確定申告書で定額減税を記載する箇所は、大きく分けて「第一表」と「第二表」の2つ

です。2つの書類を正確に記入すれば、減税額を適切に申告ができます。それぞれ役割が異なるため、記載内容を把握しておくことが重要です。

まず、第一表には、所得税の控除額や納税額の概要を記載します。定額減税として控除される金額を「税額控除」欄に記入します。一方、第二表には、第一表で記載した控除額の詳細を説明する欄があります。ここに、定額減税額を算出する根拠や収入に関する情報を記載する必要があります。

2か所を正確に記載すれば、税務署が申告内容を容易に確認できるようになります。また、必要に応じて添付資料の用意で、申告内容の信頼性を高めることもできます。

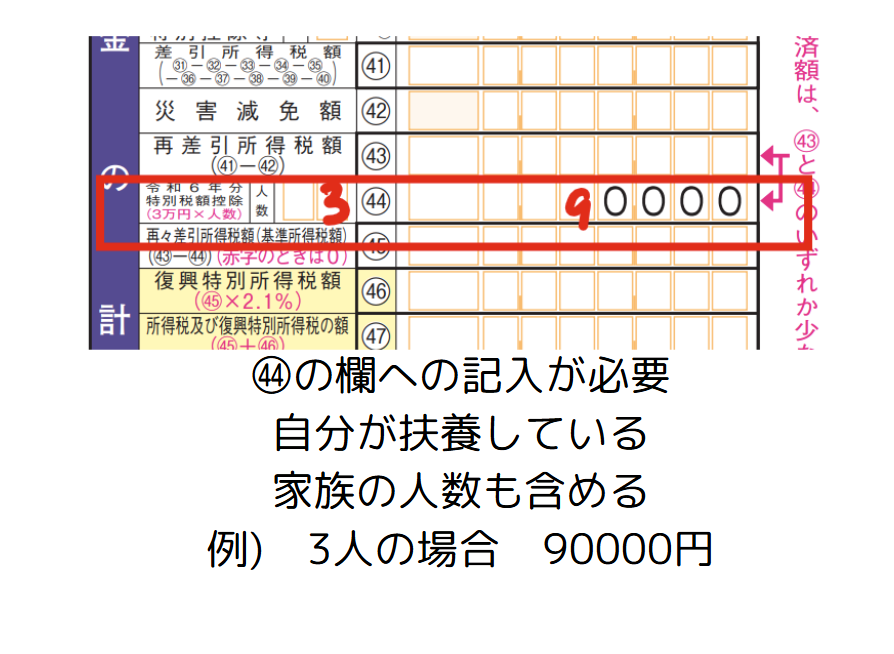

確定申告書 第一表の書き方

確定申告書第一表では、収入や控除額の概要を記載します

。定額減税を受ける場合、「税額控除」欄に該当する金額を記入する必要があります。正確な金額を記載すれば、減税額が適切に計算され、所得税から控除されます。

具体的には、第一表『税金の計算』㊹「令和6年分特別税額」の部分に、人数と、人数×3万円の金額の記載が必要です。

確定申告書 第二表の書き方

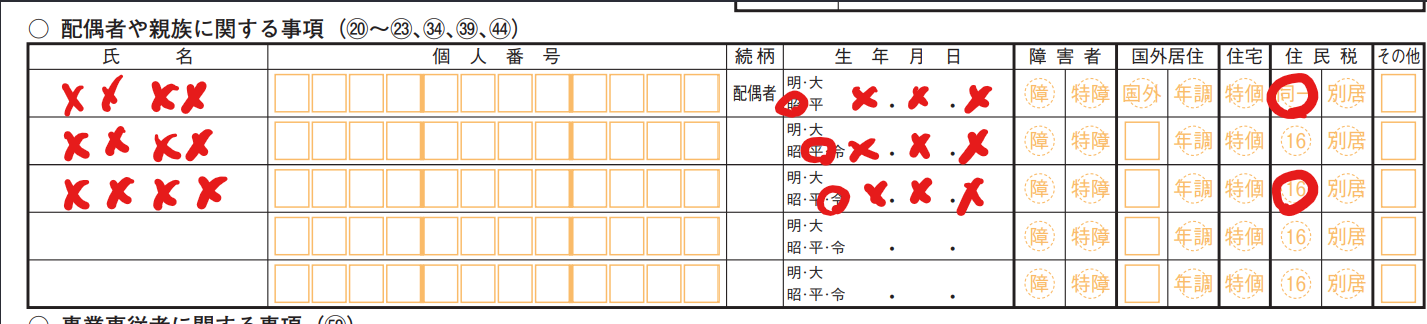

確定申告書第二表では、第一表に記載した控除額や所得に関する補足情報を詳しく記載します。第二表は、申告内容の正確性を担保するための重要な役割を果たします。特に、定額減税に関連する情報の明確な記載が求められます。

具体的には、「〇配偶者や親族に関する事項」欄に、第一表で記載した定額減税額の算出根拠を記入します。

第一表㊹の人数欄と同数の氏名の記載をする必要が生じますので留意しましょう。

また配偶者については、同一か別居かの選択、

子ども等については、16歳未満か、別居かの選択も必要となりますので、忘れないように〇を付けることが重要です。

記載時には、税務署が公開している記入例を参考にすると良いでしょう。正確な情報の記載が、申告内容の信頼性を高め、減税を確実に受けるための鍵となります。

働きがいのある会計事務所特選

ミツプロ会員は会計事務所勤務に役立つ限定コンテンツをいつでも閲覧できます。

⇒無料で会員登録して雑誌を見る

確定申告で定額減税を受けるための書き方 -まとめ

定額減税は、個人や法人が税負担を軽減し、経済的な余裕を持つための重要な制度です。本記事では、定額減税の基本的な仕組みや、適用対象者、控除額、そして確定申告での記載方法を詳しく解説しました。情報を理解すれば、税制優遇のメリットを活用できます。

特に確定申告では、申告書第一表と第二表の正確な記載が欠かせません。不備があると減税が適用されないリスクがあるため、最新の制度情報を事前に確認し、適切な申告書の記入が大切です。また、必要に応じて源泉徴収票や所得証明書などの関連資料の準備により、申告内容の正当性を確保できます。

定額減税は、個人や法人の経済的な負担を直接的に軽減するだけでなく、所得格差の緩和や経済の活性化にも寄与します。適切に活用すれば、納税者としてのメリットの享受が可能です。本記事を参考にしながら、正確な申告を行い、制度の恩恵を活かしましょう。

税理士 平川 文菜(ねこころ)